Moody's đã hạ triển vọng xếp hạng tín nhiệm quốc gia của Hoa Kỳ xuống mức tiêu cực, làm dấy lên mối lo ngại sâu sắc trên thị trường về khả năng phục hồi của nền kinh tế toàn cầu. Là động lực cốt lõi của nhu cầu hàng hóa, sự suy thoái kinh tế dự kiến ở Hoa Kỳ và áp lực thâm hụt ngân sách đã tạo thành một sự kìm hãm kép, dẫn đến áp lực ngắn hạn đáng kể lên thị trường đồng và nhôm. Mặc dù sự sụt giảm của chỉ số đô la Mỹ đã hỗ trợ phần nào cho giá cả, nhưng sự gia tăng mâu thuẫn cung-cầu và sự đan xen của bất ổn chính sách đã làm gia tăng đáng kể sự biến động của giá kim loại.

Phía cầu: Sự cộng hưởng giữa sự thu hẹp cơ sở hạ tầng và cản trở xuất khẩu.

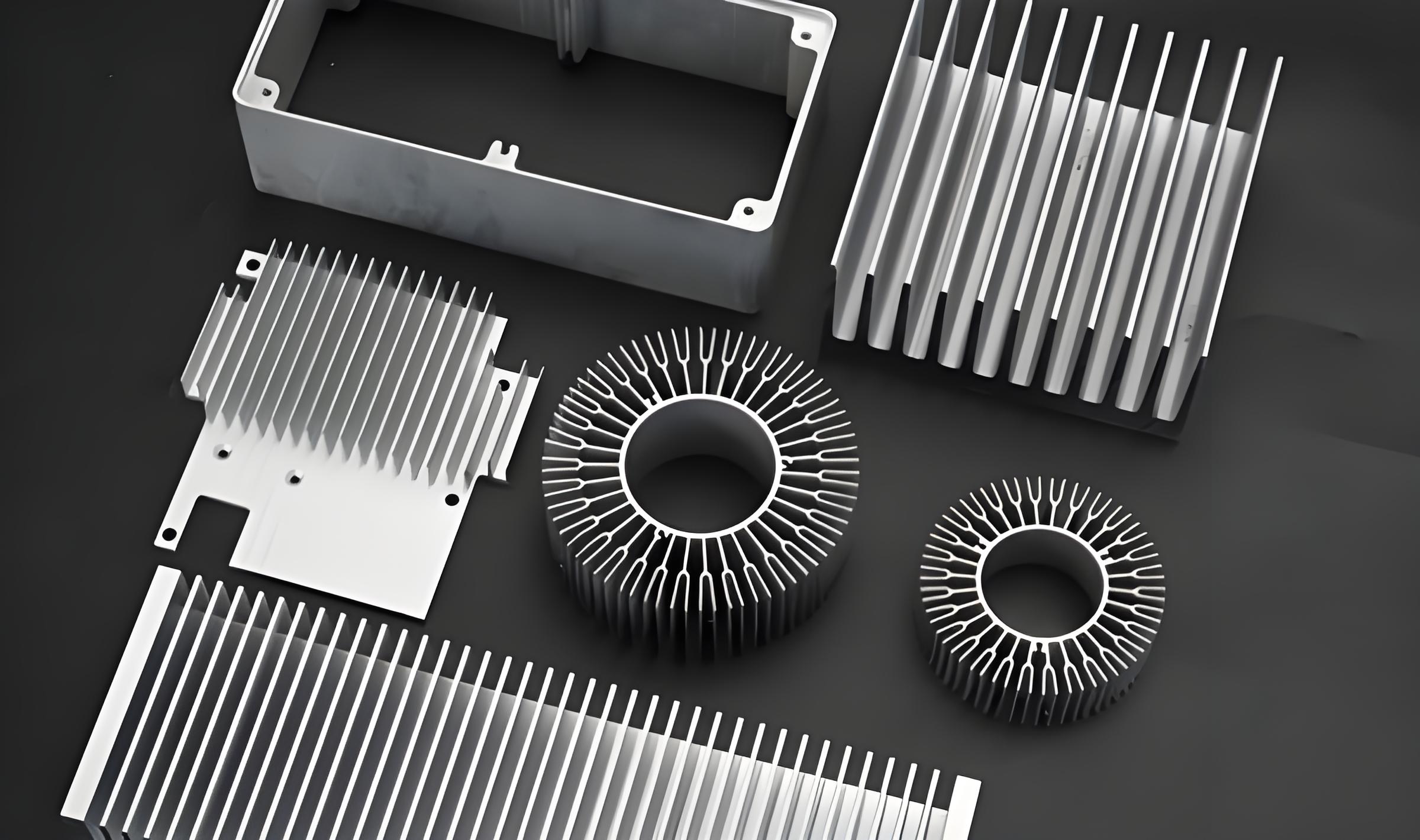

Việc hạ xếp hạng tín nhiệm của Mỹ ảnh hưởng trực tiếp đến kỳ vọng đầu tư cơ sở hạ tầng, và dự luật cơ sở hạ tầng trị giá 500 tỷ đô la ban đầu của chính quyền Trump có thể buộc phải cắt giảm, dẫn đến nhu cầu đồng cho xây dựng giảm từ 120.000 đến 150.000 tấn mỗi năm. Đồng thời, cuộc chiến thuế quan giữa Trung Quốc và Hoa Kỳ tiếp tục leo thang, với tin đồn lan truyền rằng Hoa Kỳ có kế hoạch áp thuế 25% đối với đồng và nhôm nhập khẩu. Điều này sẽ làm tăng chi phí sản xuất trong nước tại Hoa Kỳ và kìm hãm nhu cầu đối với các sản phẩm chế biến nhập khẩu như thanh nhôm định hình và ống đồng. Nếu các biện pháp đối phó của EU được thực hiện, dòng chảy thương mại nhôm toàn cầu có thể phải đối mặt với việc tái cấu trúc, và Trung Quốcxuất khẩu nhômđến Châu Âu có thể phải chịu thêm thuế quan là 10%.

Về phía cung: Cuộc chiến giữa việc giảm sản lượng và khôi phục sản xuất ngày càng gay gắt.

Sự gián đoạn nguồn cung của các mỏ đồng vẫn tiếp diễn, với sản lượng Codelco của Chile giảm 18% so với cùng kỳ năm ngoái trong quý đầu tiên và mỏ đồng Las Bambas của Peru giảm 30% sản lượng do các cuộc biểu tình của cộng đồng. Tuy nhiên, việc hoàn thành bảo trì nhà máy luyện trong nước đã dẫn đến mức tăng 0,37% theo tháng trong sản lượng đồng tinh chế vào tháng 4. Về nhôm điện phân, việc nối lại hoạt động thủy điện ở Vân Nam đã đẩy công suất sản xuất trở lại 43,64 triệu tấn. Tuy nhiên, việc thu hồi giấy phép xuất khẩu bauxite của Guinea đã làm dấy lên lo ngại về nguồn cung nguyên liệu thô, khiến giá alumina tăng vọt 12% chỉ trong một ngày và hỗ trợ chi phí tăng lên 17.800 nhân dân tệ/tấn. Điều đáng chú ý là lượng đồng tồn kho trên LME đã tăng lên 187.000 tấn, trong khi lượng nhôm tồn kho vẫn ở mức cao là 550.000 tấn. Áp lực tồn kho tiềm ẩn vẫn chưa được giải phóng hoàn toàn.

Chi phí và Chính sách: Tác động của Chuyển đổi Năng lượng lên Logic Định giá

Quá trình chuyển đổi năng lượng toàn cầu đang tăng tốc và làm suy yếu nhu cầu đối với các kim loại công nghiệp truyền thống. Việc nâng cấp cơ chế thuế quan carbon của EU đã khiến chi phí luyện nhôm tăng 8-10%, và tốc độ tăng trưởng nhu cầu nhôm cho quang điện có thể giảm từ 25% xuống 15%. Sự gia tăng sản lượng dầu đá phiến tại Hoa Kỳ đã làm giảm chi phí năng lượng, và trung tâm chi phí cận biên của nhôm điện phân đã được hạ xuống còn 2.500 đô la/tấn. Tuy nhiên, việc thắt chặt các chính sách môi trường có thể đẩy chi phí vốn cho các dự án xây dựng mới ở nước ngoài lên cao. Trong nước, chính sách đối với ngành công nghiệp kim loại tái chế đã được tăng cường, với mục tiêu tăng tỷ lệ đồng tái chế lên 40% vào năm 2025, điều này có thể định hình lại mô hình cung cấp đồng toàn cầu trong dài hạn.

Triển vọng tương lai: Cơ hội về mặt cấu trúc trong bối cảnh biến động gia tăng.

Giá đồng ngắn hạn có thể kiểm tra ngưỡng hỗ trợ 77.500 nhân dân tệ/tấn, với hợp đồng chính của Shanghai Aluminum tập trung vào mức cạnh tranh 20.000 nhân dân tệ. Nếu chính sách kích thích cơ sở hạ tầng của Hoa Kỳ không đạt được kỳ vọng, tốc độ tăng trưởng nhu cầu đồng trong quý 3 có thể được điều chỉnh giảm xuống còn 1,8% và giá nhôm sẽ đối mặt với nguy cơ sụp đổ chi phí 2.500-2.600 đô la/tấn. Đề xuất chú ý đến hai tín hiệu chính: 1) liệu tồn kho đồng LME có giảm xuống dưới 150.000 tấn hay không; 2) Liệu Cục Dự trữ Liên bang có kỳ vọng cắt giảm lãi suất trước thời hạn do dữ liệu kinh tế xấu đi hay không. Ngành công nghiệp cần cảnh giác với rủi ro phòng ngừa rủi ro do mức tồn kho cao gây ra. Các nhà đầu tư có thể chú ý đến các cơ hội chênh lệch giá chéo và nắm bắt cơ hội điều chỉnh giá đồng nhôm.

Kết luận: Neo giữ logic công nghiệp trong sự bất định.

Việc hạ xếp hạng tín nhiệm về cơ bản là một hình ảnh thu nhỏ của sự thất bại trong quản trị kinh tế toàn cầu, và thị trường đồng và nhôm đang trải qua một sự thay đổi mô hình định giá từ "nhu cầu phục hồi" sang "chi phí sụp đổ". Các nhà đầu tư cần thoát khỏi bẫy biến động ngắn hạn, tập trung vào các xu hướng dài hạn của chuyển đổi năng lượng và tái cấu trúc chuỗi cung ứng, đồng thời nắm bắt các cơ hội giao dịch do những mâu thuẫn về cấu trúc trong biến động mang lại.

Thời gian đăng: 23-05-2025